2017年的某一天,在一个亲戚家做客,已经退休的阿姨热情地向我推荐一款资讯类APP——趣头条。这款APP阅读能赚钱,推荐亲友还能拿金币奖励,老一辈的亲朋好友差不多都被她成功推荐。在叮嘱她无论如何不能充钱、不能转账后,这事也就抛之脑后了。

2018年三季度,看到这家机构在美股上市,与快手、拼多多一起被称作下沉市场三巨头,倒真让我有了研究的兴趣。三个玩家中,两家仍处于亏损中,于下沉市场玩家而言,亏损获客的模式还可持续吗?于互联网机构而言,在一二线市场互联网红利枯竭的背景下,三四线及以下城市会是新的增长空间吗?下沉市场的红利,又该如何分一杯羹?

用户红利:下沉市场的互联网获客打法

互联网商业模式,天然具有网络效应,客户规模超过一个临界点后,生态的价值会呈现指数级提升,助力企业在竞争中获得生存下去的资格。所以,在起步阶段,互联网企业都讲究以快取胜,销售及市场费用驱动的用户高增长是典型模式。

基于数据可得性,本文选取360金融(消费金融领域开放平台)、简普科技(金融产品智选平台)、拼多多(电商平台)、趣头条(资讯平台)四家上市公司进行分析,这四家机构都是平台型机构。以科技为支撑、获取流量并分发流量,是此类平台的典型商业模式。无一例外,四家公司的销售及市场费用在营业收入中的占比均处于高位,基本都在50%以上。

具体到销售及市场费用的结构,则又大不相同。360金融和简普科技,主要是渠道营销和市场推广支出,更多属于外部流量采买;而拼多多和趣头条,起步阶段依仗的是下沉市场里基于熟人社交的裂变增长模式,到了后期才开始进行流量采买。

以趣头条为例,2017年上半年,用户激励费用1.05亿元,在销售及市场费用中占比高达92.1%,随着第三方渠道获客的增加,2018年上半年,用户激励占比降至73.12%,仍然是大头;以拼多多为例,据招股说明书披露,2018年1季度销售及市场费用支出12.17亿元,同比增加11.43亿元,其中,促销和优惠券费用增加5.49亿元,品牌推广的广告支出增加5.76亿元,各占一半左右。

主要的原因还是用户结构不同,对于下沉市场用户,更容易为小额现金激励所动,直接给钱比做广告更有效。以趣头条为例,用户激励分为新用户推荐激励和特定任务激励(阅读、分享、评论、互动)两类,从2018年2季度看,每推荐一个新用户的现金激励在3-8元之间,用户每分钟观看内容收到的现金激励约为0.002元到0.006元之间。从金额上看,对一二线城市用户缺少吸引力,不过,3-8元的获客成本是真的很低,这便是典型的下沉市场的用户红利。

在下沉市场中,拼多多依托低价拼团模式、趣头条则靠阅读奖励模式,相继成为下沉市场头部玩家。

2018年Q3,趣头条日活用户2130万(据最新数据,日活用户已达到3200万),日活用户的平均每日在线时间达到56分钟;就拼多多而言,2018年Q3,月活用户2.32亿,同比增长226%。

高速增长的辩证:持续亏损可持续吗?

互联网的江湖,竞争激烈,稍有不慎,便会翻车,尤其是站在当前这个节点回顾,明星模式和明星机构最终失败的案例比比皆是。于趣头条而言,在高速增长的路上,也不乏质疑之声。

经历了共享单车、无人货架等所谓风口的洗礼后,市场开始反思亏损拓客模式的可持续性,具有稳定现金流、可持续盈利的项目更受投资人青睐。

就趣头条而言,受高额的用户激励费用拖累,当前仍处于亏损阶段。2018年前三季度,共投入销售及营销费用18.82亿元,实现亏损15.47亿元,若不考虑股权激励因素,共亏损6.32亿元(下图2018年净利润均不考虑股权激励因素)。

那么,趣头条的持续亏损,可持续吗?

共享单车的赛道中,巨头之间打代理人战争,胜负未分之前,多数支出都是无谓的消耗,今天你从我手里抢走一个用户,明天我再抢回去,更像消耗战,而非着力于做大市场蛋糕,用户规模未能有效增长,自然难以持续。

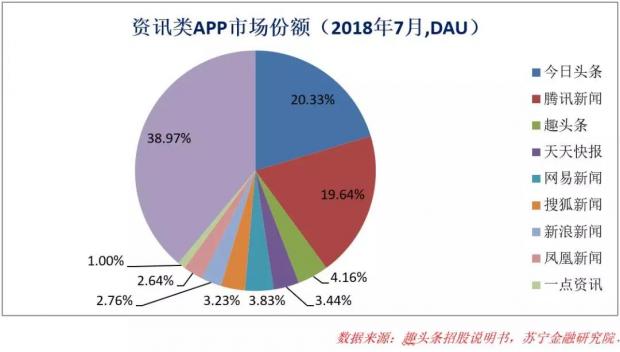

而趣头条聚焦下沉市场赛道,与今日头条、腾讯新闻等巨头走差异化路线,在细分市场占据领先地位,销售及市场费用的支出能直接带来日活用户的增长,用户的增长,反过来提升生态本身的价值,拓宽广告收入的潜力。所以,只要用户规模仍能持续增长,以亏损为代价拓客的模式便是可持续的。

事实上,下沉市场仍有广阔的空间。

来自易观的数据显示,目前下沉市场总人口是10亿人,移动设备5亿台,平均每人0.5台移动设备,相形之下,一二线市场3.5亿人,移动设备4.6亿台,人均设备已达到1.3台。在下沉市场中,农村市场更是个未被开垦的处女地,据中国互联网络信息中心数据显示,截止2018年6月,农村网民数量仅为2.11亿,人口渗透率为36.59%;相比之下,城镇网民渗透率已经达到72.65%。

既然市场的用户红利仍在,于参与者而言,格局未定,增长依旧大于盈利,远未到“刀枪入库、马归南山”的时候。从趣头条用户增长看,仍在高速增长期,从2017年末至今,日活用户从1000万增至3200万,增速220%。

巨头入局及模式壁垒

与一二线城市用户相比,下沉市场用户已经习惯了在阅读的时候赚取收益,或更容易被能赚收益的资讯类APP吸引,补贴依旧是获取用户的利器。不过,趣头条2018年Q3的市场及营销费用已经达到10.45亿元,从金额上看,非巨头型玩家已经没有太大机会了,市场的变局只能来自于巨头的入场。

显然巨头不会错过。继快手、拼多多、趣头条相继崛起后,下沉市场红利便开始被广泛关注。在资讯这个赛道,巨头们相继推出类似的阅读激励机制,以今日头条为例,开始力推今日头条极速版,对标趣头条布局下沉市场。

巨头玩家早已实现盈利,不差钱,且商业模式成熟、技术完善、内容体系也更丰富,巨头的入局必然对趣头条这类细分赛道先行者带来巨大压力。

那么,面对巨头入局,下沉市场玩家有没有竞争壁垒呢?在我看来,第一个壁垒便是没有历史包袱。

举个例子,2013年支付宝推出余额宝后,很快对银行存款产生了分流效应。余额宝的产品模式很清晰,就是货币基金,但银行迟迟不敢跟进,因为一旦银行推出类似的活期高息产品,首先会分流自家的存款资金,抬高资金成本,得不偿失。在迟疑中,便错过了最佳的狙击时间点,坐看余额宝快速做大。

同样地,若今日头条等巨头通过阅读奖励的方式拓展下沉市场用户,首先要对存量的用户支付补贴,这将是一笔巨额支出。为了避免与存量用户的左右互搏,今日头条选择了推出今日头条极速版,轻装上阵,不妨将其称之为分身APP。

问题来了,扶持分身APP拓展下沉市场,固然省去了对存量用户支付阅读奖励的巨额支出,同样也意味着无法享受用户社交关系链红利,第二个壁垒出现了。

亲友推荐机制是趣头条们用户裂变的法宝,也在平台沉淀了真实的用户社交关系链。当一个用户下载后,他推荐给身边的人下载,完成一定阅读任务后,可以让推荐人获得奖励,这对于低线级城市用户的熟人社交圈有天然的契合度,用户紧紧绑在一个APP上。以我那个阿姨为例,她就会向自己广场舞的舞友推荐,至少有6个人被她邀约成功,这种亲友间的“刺激”能够极大地提升APP的用户粘性。

据趣头条招股说明书,截止到2018年6月30日,在1.33亿注册用户中,约18.8%的用户成功推荐过新用户,约75.0%的用户来自于存量用户推荐。

某种意义上,庞大的用户社交关系链,便是这些先行者们最大的壁垒所在。在这个意义上,巨头入局,未必能改变市场格局。

当前,在社交关系链已经建立起来后,或许是基于费用控制方面的考虑,趣头条已经停止了这种推荐人与被推荐人之间的利益共享机制,好在,用户习惯已经培养起来。

前景展望

随着互联网席卷一切,繁华落尽,弊端也开始显露。在流量至上的思维逻辑下,下沉市场,远非乐土一片。

比如,人们质疑拼多多用低劣产品和傍名牌产品实现9.9包邮,质疑趣头条依靠低俗猎奇内容攫取下沉市场红利。就趣头条而言,尽管开办了趣生态的内容大会,但是内容建设并非一朝一夕可以完成,所以想做好内容,优化内容,困难和挑战都显而易见。

至于亏损,持续亏损当然不可持续,亏损的可行性以持续获客为前提。一旦用户增速下滑,亏损就会变得不可接受,只有扭亏为盈才能给市场一个交代。扭亏为盈,取决于广告变现能力。

数据显示, 2018年前三季度,趣头条实现广告收入15.66亿元,在营收中占比为92.39%。广告变现能力,决定着趣头条未来一段时间内的营收空间与增速。

而广告变现能力取决于两点,一是用户数量和用户在线时长,二是广告主的认可。

基于趣头条的商业模式,用户数量和在线时长短期内都可借助用户奖励来解决,中长期看,则要不断拓宽内容源,为用户提供更加多元的产品体验。据招股说明书,当前趣头条的内容提供方为持牌媒体机构和约23万自媒体,从内容类型上看,有资讯、短视频,还开辟了新的战线:米读小说。效果如何,还有待市场验证,在此之前,还需要解决内容版权问题。

而对广告主而言,除了看中用户规模和粘性外,大概更看重用户属性和消费潜力。相比一二线城市用户,下沉市场用户的消费能力如何呢?拼多多的崛起大概是最好的例证。不过,把用户属性和消费潜力放一边,对很多品牌来讲,随着一二线市场用户红利的枯竭,下沉市场已经成为最大的用户粮仓,除了跨境出海,要保持用户增长,大概也没有其他选择。

守住基本盘、孵化新业务,对趣头条而言,前景还是可期的。

作者:薛洪言,苏宁金融研究院互联网金融中心主任 来源:洪言微语

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号