作者:薛洪言,苏宁金融研究院互联网金融中心主任 来源于:洪言微语

据中国证券报消息,多家中小银行暂停个人住房抵押消费贷业务(即房抵贷业务)。在银行业推动零售转型、靠消费贷款实现净利润逆势增长的的背景下,暂停房抵贷业务,难免有点自断臂膀的意味。

看上去,是有一些理由,比如贷款资金流入楼市的风险、比如追逐利率更高的信用贷业务,但是,就中小银行自身所处的竞争环境看,这么做,真的想清楚了吗?

恐怕未必。

追逐性价比,战略性“放弃”住房按揭贷款

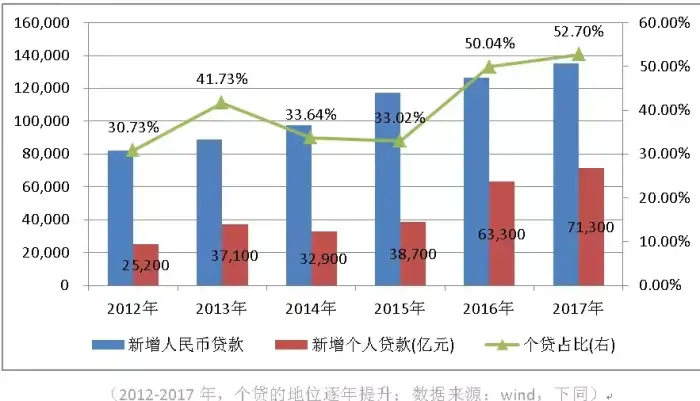

2012年以来,银行业对公贷款出现大面积不良,不得已开启了零售转型之路,经过几年的探索,个人贷款已然占据了新增贷款的半壁江山。

在个人贷款中,按照贷款投向可分为住房按揭贷款、消费贷款和经营性贷款三类,不同银行采取不同策略、倚重不同产品实现了零售转型。

就大银行而言,住房按揭贷款一直是个贷部门的定海神针,占比逐年提升。2012-2017年,中农工建交邮储六家银行中,住房按揭贷款在个人贷款中的平均占比从64.69%升至76.44%,是其零售业务成功转型的最大功臣。

所以,只要守住住房按揭贷款,国有大行是不介意对个人消费贷动刀的,收紧房抵贷无碍大局。

而对中小银行而言,情况正好相反。2010-2017年,上市城商行和农商行的平均情况看,消费贷款在个人贷款中的占比从13.16%升至36.85%,而住房按揭贷款占比,则从73.56%降至44.35%。

与国有大行集中精力搞住房按揭贷款不同,过去几年,中小银行的策略显然是战略性“放弃”住房按揭贷款,集中精力抓个人消费贷款的增长。

原因不难理解,住房按揭贷款不赚钱,“性价比”很低。

5年期以上基准利率贷款4.9%,按首套房上浮5%-20%看,住房按揭贷款利率基本在5.15%-5.88%之间,和1年期同业存款利率差不多,可见住房按揭贷款没什么赚头。

对于中小银行而言,本来就面临吸储难的问题,资金多来源于理财资金和同业资金,成本较高,自然要“高进高出”,战略性“放弃”低利率的按揭贷款,也就在意料之中了。

弃了按揭,再弃房抵贷?

个贷业务中,除了按揭贷款业务,便是个人经营贷和消费贷,按照抵押物的不同,这两类贷款均可划归为房抵贷、车抵贷和信用贷三类。

房抵贷和车抵贷有靠谱的抵押物,额度大(一般20万以上)、利率低;信用贷,一旦出现逾期,银行缺乏处置物,额度低、利率高。

以房抵贷为例,银行的产品一般上浮35%-40%左右,年化利率6.4%-6.6%之间,中小银行的利率定价还会再高一些,但基本不会太离谱。

这个利率,已然不低,但与信用卡借款年化15%-18%的水平比,还是相形见绌。集中资源,主攻价格更高的信用卡借款和信用贷,在战略层面说得通。

过去的几年,银行也是这么做的,尤其是2016年以来,信用卡业务取得了爆发式增长,2017年,新增发卡量更是达到1.23亿张。

只是,战略性“放弃”房抵贷业务,根本的原因不在于收益水平低。就小贷公司、消费金融公司等市场机构相似产品看,房抵贷业务的综合成本完全可以媲美信用卡借款。

以平安普惠的宅e经营贷产品来看,其收费结构为:

首先会有3%的一次性放款手续费,接下来会有针对借款余额的月0.68%~0.77%利息和针对借款额的月0.4%~0.5%担保费。

若贷款期限为1年,年化综合成本约为20%-24%之间,比信用卡业务还要赚钱。参照这个定价模式,中小银行在房抵贷业务上完全还有很大的空间可挖。

中小银行之所以收紧该业务,还是要回到政策性风险上来。

自从中央明确“房住不炒”的原则以来,控制信贷资金违规流入楼市,便成为监管机构落实中央政策的重要抓手。

2017年9月,住建部、人行和银监会联合发布《关于规范购房融资和加强反洗钱工作的通知》(建房【2017】215号文),严控信贷资金用于购房首付款,重申了房地产公司、中介公司、互联网金融平台不得变相提供首付贷融资,严禁个人综合消费贷款等资金挪用于购房,并加大从从业机构的违规查处力度。

随后,地方银监局出台配套细则,严查大额消费贷资金用途。如2017年9月,北京银监局发布《关于开展银行个人贷款资金违规进入房地产市场情况检查的通知》,明确指出,

“辖内个别银行业金融机构发放的个人消费贷款和个人经营性贷款存在违规流入房地产市场用于购房的情况,这类行为不符合国家房地产调控政策要求”,

并要求辖内机构就单笔贷款20万以上的个人消费贷和单笔贷款100万以上的个人经营贷进行自查,其中,房抵贷业务便是重点的检查对象。

监管文件发布后,银行业普遍加大了对大额消费贷的资金用途查处力度,随着一些金融机构的受罚,怕麻烦,担心惹来政策风险,趁着资金额度紧张,暂时收紧房抵贷业务也就顺理成章了。

转型零售业务,中小银行的腾挪空间在哪里?

银行收紧房抵贷业务,其他放贷机构自然会填补市场缺口,对于借款人群体,并不会有实质的影响。

只是,中小商业银行的腾挪空间并不大。

面对金融业务互联网化的冲击,大型银行依靠庞大的客户基础、成本优势和人才优势,与互金巨头竞相发力金融科技,竞合发展,有望成功转型。

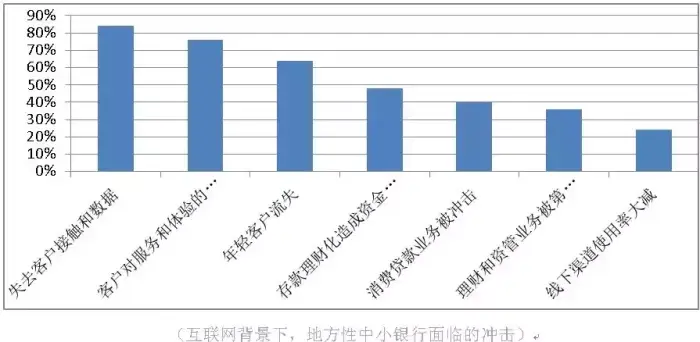

而地方性中小银行,尤其是规模较小的城商行和农商行,偏居一隅,客户、资金、人才无一不缺。

随着业务的互联网化拉平了物理地域的差距,地方性客户可以便捷地享受全国性金融机构提供的服务,地方性金融机构的优势不再,产品少、体验差、利率高等劣势反而一一暴露,压力倍增。

就消费金融业务而言,优质客群有大银行和互金巨头,资信稍差的次级客群有大量的小贷公司、P2P平台服务,中小银行的差异化之路,只能是大银行嫌麻烦、互联网机构的利又太高的业务,比如房抵贷业务。

其实,对于房抵贷业务,政策上并未禁止,只不过要求加强贷款用途管理而已。大银行可以嫌麻烦,而中小银行不可以,多做些麻烦事,才有差异化的空间。

所以,兜兜转转,恐怕还要把这类业务给捡起来吧,哪又何必放弃呢。

战略层面的不清晰,恐怕才是中小银行面临的最大问题。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号